施行日 2019年 7月 1日から

「遺留分」とは、法定相続人(兄弟姉妹を除く)が一定割合の相続財産を確保できるように、被相続人の自由な財産処分に制限を加える制度であり、相続人に保障された最低限の相続分です。

遺留分侵害をされた相続人は、「遺留分減殺請求権」を行使して相続分を取り返すことができます。

具体的な遺留分

直系尊属のみが相続人である場合=3分の1

上記以外の場合=2分の1

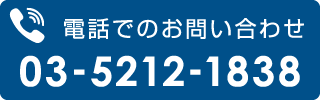

旧法の遺留分に関する規定の特徴は、遺留分減殺請求に「物権的効力」が与えられていたことにあります。被相続人は生前、自分の財産を自由に処分することができるのに、相続人の遺留分が侵害される場合に遺留分減殺請求が行使されると、受遺者・受贈者との「共有関係」が生じてしまいます。目的物が「共有」になると、売却などの処分が困難になります。持分を売却することも可能ですが、持分のみでは買い手が現れにくく、また財産価格が大幅に下がるというデメリットがあります。そのため、円滑な相続や事業承継を妨げることが多々ありました。

この共有関係を解消するために「共有物分割手続」を行う必要があり、改正の必要性が指摘されていました。

遺留分制度の趣旨は、①遺族の生活保障②遺産の形成に貢献した遺族の潜在的持分の清算です。遺贈・贈与の目的物の所有権を取得させなくても、「金銭的保障」で遺留分権利者の生活保障や潜在的持分の清算は可能だと考えられます。

(遺留分)

新法では、遺留分減殺請求の行使によって遺留分侵害額に相当する「金銭債権」に一元化されて金銭による解決ができることになり、物権的効力を有する「遺留分減殺請求権」が金銭債権である「遺留分侵害額請求権」となりました。

司法書士目線での登記手続への影響としては、旧法においては「遺留分減殺」を原因として、所有権一部移転を申請することが可能でした。しかし、新法では物権的請求権である「遺留分減殺請求権」から金銭債権である「遺留分侵害額請求権」となり、「遺留分減殺」を原因とする登記手続自体は無くなると予想されます。

また、「遺留分侵害額請求権」による金銭請求を受けた受遺者又は受贈者が、まとまった金銭をすぐに準備できない場合のために、裁判所が金銭債務の全部又は一部の支払いについて「期限の許与」をすることができるようになりました。

また、改正相続法において、遺留分侵害額の計算方法がより明確化しました。計算方法について条文に明文化されましたが、従来の判例における考え方・計算方法と変更はありません。

遺留分額

遺留分額=(被相続人が相続開始時に有していた財産の金額+贈与財産額-相続債務額)×個別的遺留分の割合

遺留分侵害額

遺留分侵害額=遺留分額-(遺留分権利者が特別受益で受けた財産額+相続で得た財産額)+遺留分権利者が負担すべき債務額

旧法では、相続人への特別受益に該当する贈与について、いつのものかを問わず全て遺留分額算定時の「贈与財産額」に含める方式であったため、請求される側としては請求される額の予想がつかない、というデメリットがありました。

改正法では、「相続開始前10年間にしたものに限る」取扱になり、請求される側も予想が立ち準備がしやすくなりました。

・相続人に対する贈与、相続人以外の第三者に対する贈与

相続人に対する贈与→相続開始前10年以内にされたもののみ

相続人以外の第三者に対する贈与→相続開始前1年以内にされたもののみ

ただし、害意がある場合(当事者双方が遺留分権利者に損害を与えると知って贈与)については、期間制限なしで算入される。

| 旧法 | 新法 | |

| 相続人に対する贈与 | 期限制限なし | 10年 |

| 相続人以外の第三者に対する贈与 | 期限制限なし | 1年 |

| 当事者双方に害意がある場合 | 期限制限なし | 期限制限なし |

![遺言・相続の手続きなら無料相談対応の九段相続手続センター [運営:司法書士・行政書士ベル総合事務所]](https://bell-souzoku.com/wp-content/themes/bellsouzoku/images/header_logo.gif)

![遺言・相続の手続きなら無料相談対応の九段相続手続センター [運営:司法書士・行政書士ベル総合事務所]](https://bell-souzoku.com/wp-content/themes/bellsouzoku/images/footer_logo.gif)